退職金はヘッジファンド運用がおすすめ?老後に強い投資ポートフォリオ(積極・保守向き投資信託、株式投資なども視野)も公開

新卒で会社に入社し、めでたく定年退職。退職金のようなまとまったお金を手にし、今後の運用に悩む人も多いかと思います。

巷では本当にたくさんの金融商品が販売されており、退職金専用の金融商品すら市場ではマーケティングが盛んになっているように思います。

しかし、しっかりと堅実な運用をしていきたいものです。ここでは、私自身が退職金を受け取った場合、どのように運用していくかをシミュレーションしたものをアウトプットしていきたいと思います。

退職金はどれくらい貰えるのか?

退職金とは一体どれくらい貰えるものなのでしょうか。

退職金の金額は企業により異なりますので、一概には言えません。退職金がないという会社があってもそれは違法になりません。

退職金がある会社というのは素晴らしいですね。

総務省統計局の「平成30年就労条件総合調査」によると、大学・大学院卒で定年退職した人の退職金の平均額は1,983万円とのことでした。

まとまったお金が入りとても嬉しいですよね。老後2000万円問題という言葉が流行りましたが、退職金だけで解決できそうです。

日本に住む限りは、サラリーマンとして定年まで働き続けるのが資産運用の観点では間違いなく正解でしょう。

さて、この約2000万円の退職金ですが、そのまま銀行口座に置いて、切り崩していくという選択はとても勿体無いと思います。

「まとまったお金」の強みは「元本の大きさからくる高いリターン」です。

100万円を投資をして10%のリターンでも10万円ですが、1000万円を投資して10%のリターンが出れば100万円です。これに複利効果が加わればその差は火を見るよりも明らかなものになります。

どんどん減っていく資産を見て生活するよりかは、増加分を取り崩して生活していく、残った部分は自分の孫や親族に最後には分配していくという選択肢が極めて合理的です。

また資産運用を勧める理由は他にもたくさん背景があります。

例えば、ニュースで毎日のように報道されている通り、米国では強烈なインフレが起きています。2021年11月の消費者物価指数がなんと前年同月比で6.8%でした。

![消費者物価指数(CPI) [前年同月比]](https://openhouse-int.com/wp-content/uploads/2021/12/スクリーンショット-2021-12-21-13.11.55.png)

各指標の前年同月比の伸びは、CPIは1982年6月以来、コア指数は1991年6月以来最大でした。米国でこれだけの乱れが生じていれば、当然全世界に影響は波及します。

今後、日本でもインフレが起こる可能性が高いと思われます。インフレが起きる、が意味するところは「現金」の価値がどんどん目減りしていくことを指します。

資産運用をしていない、というだけで、明らかに損失が膨らんでいく状況に陥るということです。

銀行口座にまとまった資金を置き、取り崩して減るだけではなく、物価が上昇して現金自体の価値が下落していくので、息をするようにお金が減っていく状況が今後は避けられません。

資産運用をしないと置いてけぼりな時代が到来しているのです。

退職金のようなまとまったお金を運用する上で気をつけること

実際に資産運用をする上で、やはりそこにはリスクが点在しますので、注意点があります。

資産分散

退職金の2000万円と、日頃から貯金で貯めていた資金、例えば1000万円があったとして、3000万円を一括で同じ投資対象に資金を投じるのは非常にリスクが高いです。

分散を心がけましょう。

複利を効かせる

元本がせっかく大きいので、安全に複利が効く運用を心がけましょう。

小型株などの銘柄に一括で放り込むような投機は絶対にやめましょう。すでに人生ステージが老後になっているので危険な運用は絶対にしてはダメです。

金融機関を信用しすぎない

最近目につくのがファンドラップという商品ですが、このような商品の人生計画を請け負い、資産運用も自社商品で、助言料もいただき商品手数料も上乗せ、などなど。

退職金が初めての運用ということで、ターゲットを定めてマーケティングしている大手金融機関がとてもたくさんあります。

本当に堅実な資産運用をしっかり考えましょう。

退職金のようなまとまったお金を運用する上で存在する選択肢

ヘッジファンド

ヘッジファンドはまとまった資金があるからこそ運用できる先です。

最低出資額が1000万円からなどが国内ファンドでは多いと思います。

欧米では1億円からというヘッジファンドが多いですが、日本ではまだまだ黎明期故に、1000万円から出資できるようです。

今後は最低出資額が高くなっていくのかもしれません。まだ低いうちに、投資しておきたいですよね。

ヘッジファンドについて、詳しくは以下でまとめています。

アクティブファンド

アクティブファンドも選択肢にはなりますが、2020年のバブル相場が終わり今後は株式市場で成果を出すには難しいこともあり、あまりおすすめできません。

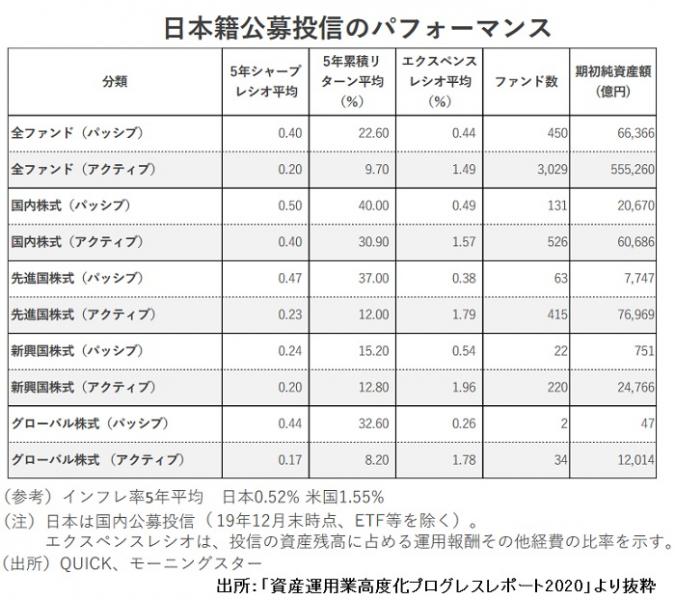

どのアクティブファンドもインデックスファンドに勝てておらず、そしてインデックスファンドはこれから厳しい時代が到来するでしょう。

インデックスファンド

インデックスファンドは長期ではおすすめです。この長期とは20年程度です。

2020年、2021年と相場は株式指数が絶好調でした。しかし、今後は厳しい戦いが見込まれます。安全資産の一部として保有すべきではありますが、リターンを獲得するために保有するような時期ではありません。

株式投資

基本的に、株式投資を個人でやるのはおすすめできません。必ず失敗するからです。

株式投資で億万長者になったなどで有名な人はいますが、生存者バイアスであり、彼らの周りには死体が転がっているはずです。

株式投資は本当に難しいです。100m走のスプリンターとして成功を目指すようなものなので、甘い考えは絶対にやめましょう。甘い考えで株式投資を行う人が、市場ではカモにされるのです。

不動産投資

不動産投資は投資というより「事業」です。

本格的に事業家として始めるのであれば、不動産投資はアリかと思いますが、信用商売の部分もありますのでビジネスセンスが必要になります。

この不動産投資も、甘い考えでやってしまうとあっという間に業者に騙されてお金が溶けていきます。いろんな人がいます。

基本的にはやめましょう。経験があるのであれば、アリかもしれません。

もしくは少額から始めて事業化する流れが良いと思います。地方の中古物件であれば痛手は被らないと思います。

退職金おすすめポートフォリオ

例えば上記で書いた退職金2000万円と、それまでに貯金していた1000万円があるのであれば、私の場合老後のポートフォリオは以下のように設定します。

積極運用

積極運用の場合は以下です。30−50代ならもう少しリスクを取っても良いのかもしれません。

- ヘッジファンド:1500万円

- インデックスファンド:500万円

- 現金500万円

インデックスファンドと現金でディフェンスしつつ、ヘッジファンドでアップサイドを狙っていきます。インデックスファンドは2020年、2021年と相場があまりにも好調だったため、しばらくは現金代わりの役割を担うと思います。

保守運用

保守運用の場合は以下です。

- ヘッジファンド:1000万円

- インデックスファンド:500万円

- 現金1000万円

現金比率を高め、ヘッジファンドを通じたリターンは諦めないようにしています。

上記の積極運用と保守運用をしつつ、年金を受給して資産を育てつつ、満足のいく生活をしていくことが理想になるでしょう。

おすすめヘッジファンド

国内でヘッジファンドで運用するのであれば、私が実際に預けていて、結果を出してくれるBMキャピタルがやはり候補に入ってきます。

同社の理念が「資産を守り育てる」ことであり、マイナスリターンを出さず、堅実に複利効果を生かして資産を増大させてくれるので、とても満足いっています。

➡︎ 【BMキャピタル】長期投資家向けのヘッジファンド「BM CAPITAL」を徹底解剖!実績や評判を含めてわかりやすく解説。

詳細は上記に譲りますが、「損失を出さない」堅実な運用をしてくれる実績あるヘッジファンドはあまり聞かないので(派手なリターンを謳うファンドが多いですが、信用できず)、他はわかりません。

現在は私自身、またボーナスなどで貯金が増えてきましたので、増資を考えている最中です。