ヘッジファンドはアクティブに運用される投資ファンドです。

ヘッジファンドのファンドマネージャーは、しばしば借り入れ金で購入したり、複雑な金融商品を取引するなど、幅広い戦略を用いて顧客の平均投資リターンを上回るように努力しています。ヘッジファンドは、リスクの高い代替投資と考えられています。

ヘッジファンドは最低投資額や純資産が高く、富裕層以外や機関投資家を中心に取引されています。

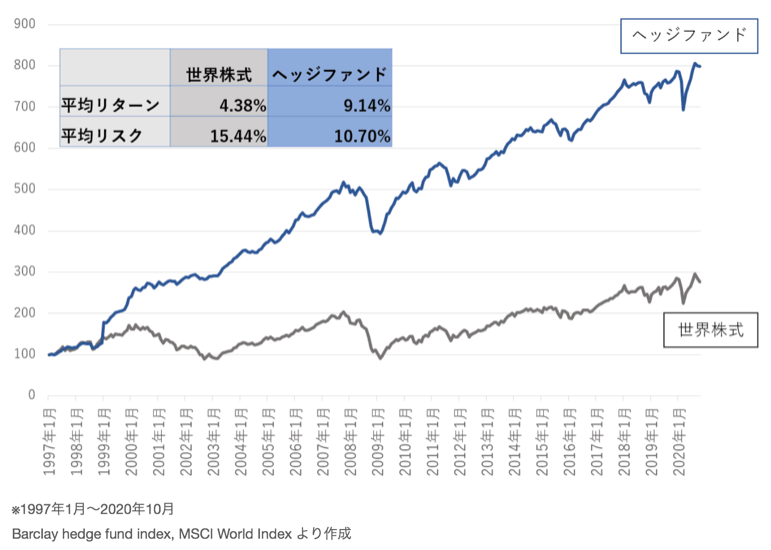

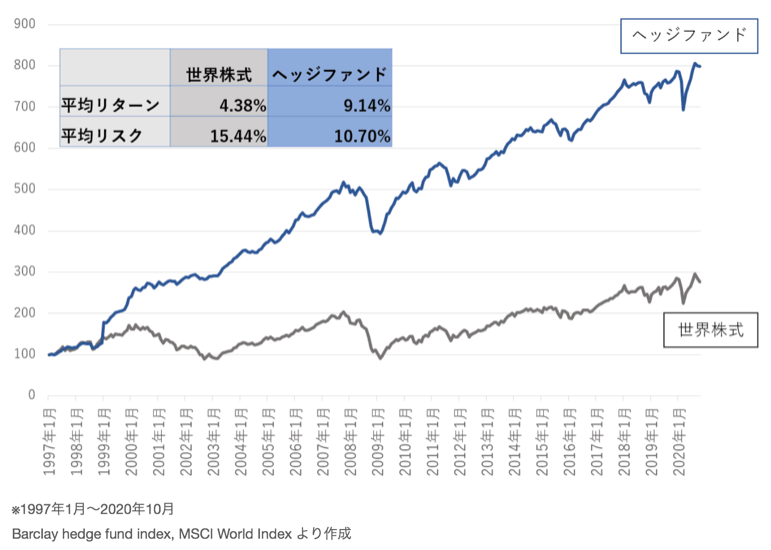

ヘッジファンドは株価が暴落局面でも資産を守る役割が期待されるオルタナティブ戦略として注目されています。つまり、市場平均によらないリターンが求められるわけです。

ヘッジファンドとは?

ヘッジファンドは、個人富裕層、機関投資家、その他の認定投資家を対象とした投資手段です。

ヘッジという言葉が使われるのは、ヘッジファンドが歴史的に、株式のロング・ショート戦略において資産の購入と空売りを同時に行うことでリスクをヘッジすることに重点を置いていたからです。

今日のヘッジファンドは、不動産、デリバティブ、美術品やワインなどの非伝統的な投資など、実質的に利用可能なすべての資産クラスにわたって非常に幅広い戦略をとっています。

多くのヘッジファンドはレバレッジ戦略を採用しており、潜在的なリターンを高めるために資金を借り入れます。ヘッジファンドは、金融当局から規制をうけていないので投資信託に比べ規制が緩く自由度が高いという特徴があります。

オルタナティブ投資として注目を集め機関投資家からも注目を集めている

ヘッジファンドは通常の株式や債券といった伝統的な資産と異なる値動きをするオルタナティブ投資として注目を集めています。

通常、債券は株式のヘッジ対象として活躍します。株価が下落すると債券を購入して金利が下落していきます。しかし、現在既に金利は下限に近い水準にあります。

そのため、株式のヘッジ対象として株式と異なる動きをするオルタナティブ戦略が注目を集めているのです。その中で注目を集めているのがヘッジファンドです。

ヘッジファンドは最初に見た通り、市場平均と異なる動きをしながらリターンをあげています。そのため、安定して資産を増加させる必要がある機関投資家にとって重宝されています。

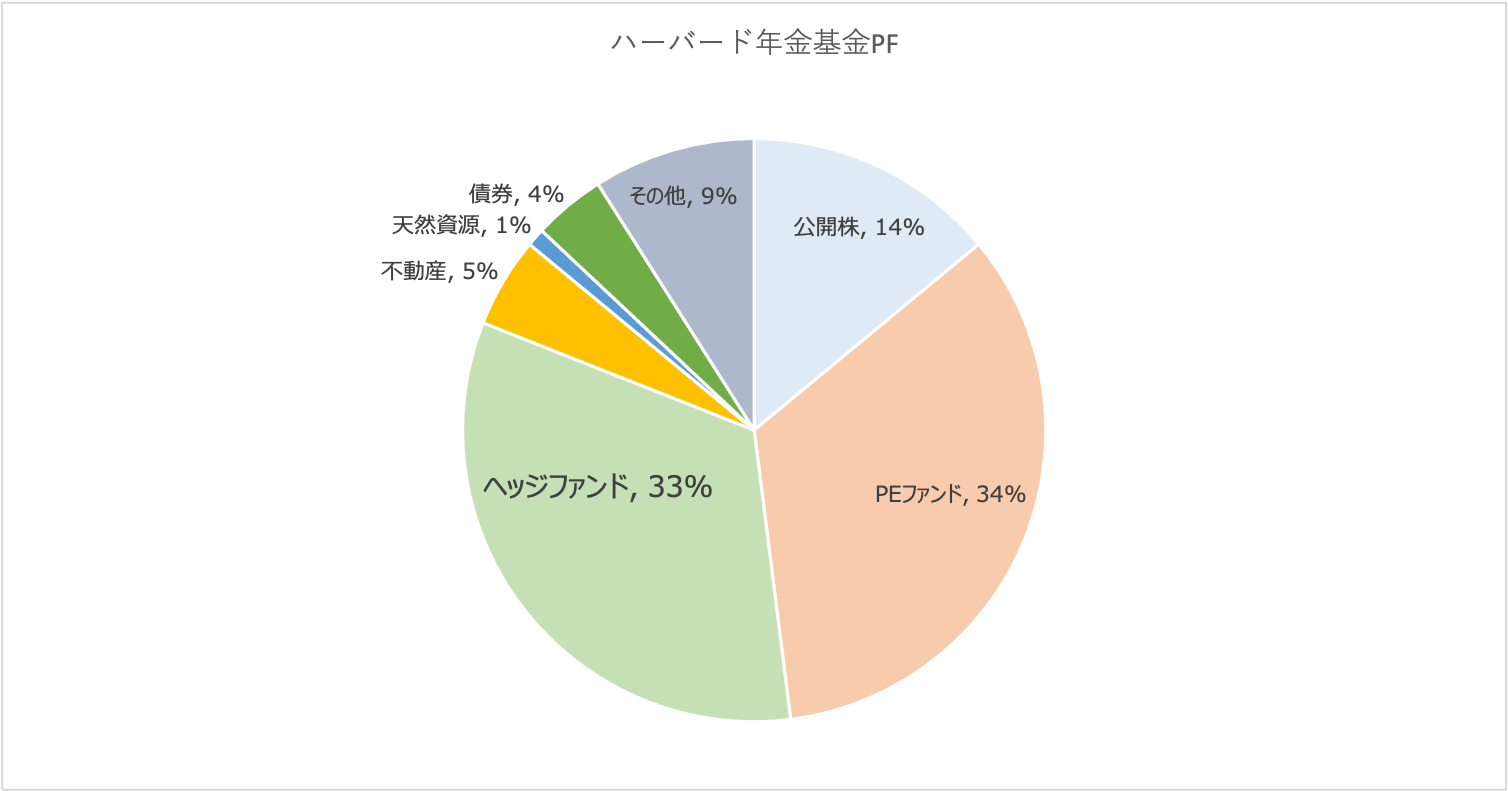

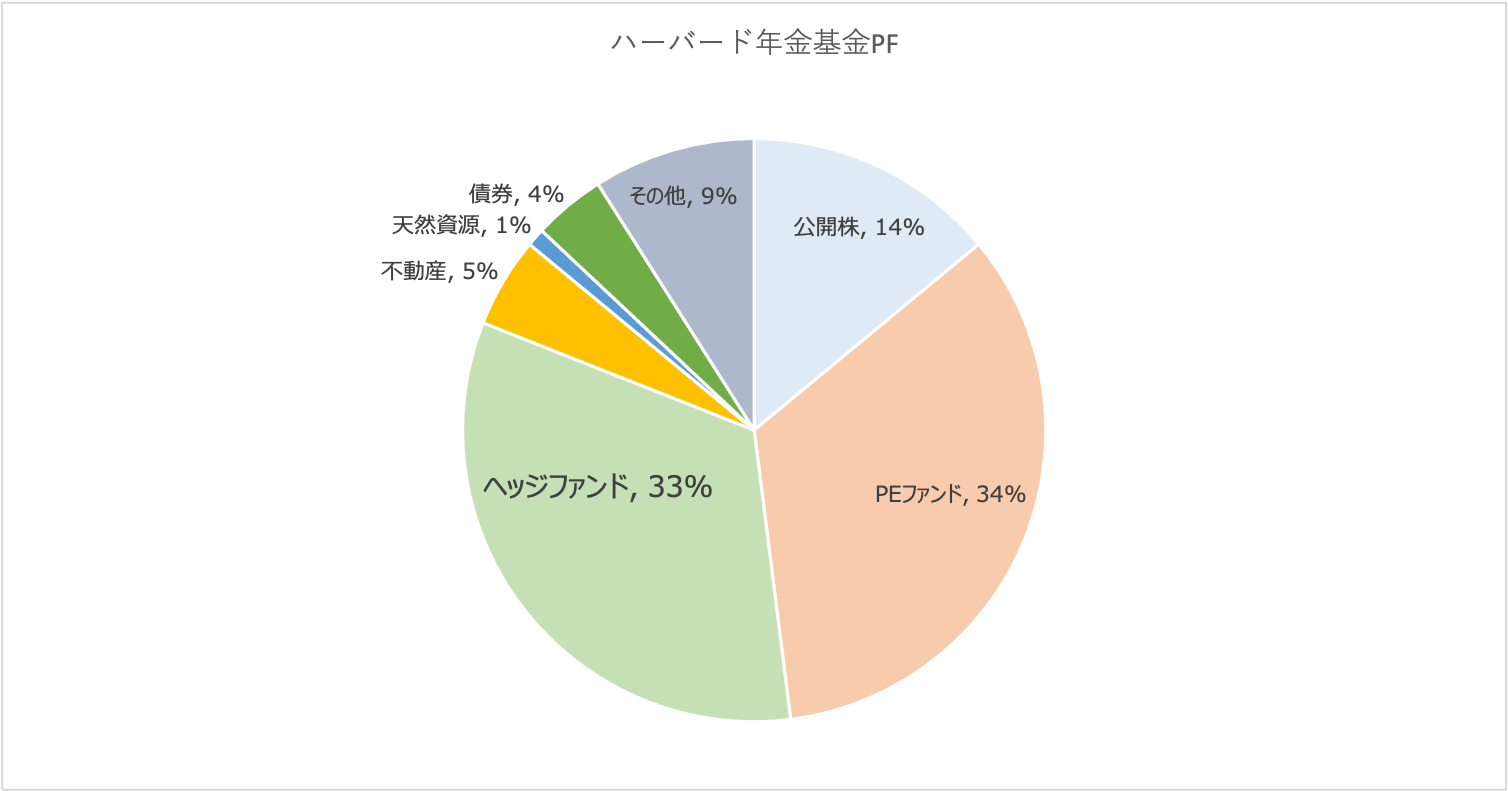

例えば、世界最高峰の大学として知られるハーバード大学の年金基金のポートフォリオが以下となります。

| ハーバード年金基金PF |

| 伝統的投資 |

公開株 |

14% |

| 債券 |

4% |

| オルタナティブ投資 |

PEファンド |

34% |

| ヘッジファンド |

33% |

| 不動産 |

5% |

| 天然資源 |

1% |

| その他 |

9% |

ヘッジファンドとPEファンドというオルタナティブ投資戦略が全体の7割を占めています。PEファンドというのは上場していない銘柄に投資をする戦略です。

機関投資家にとってオルタナティブ戦略は主要な戦略になってきているのです。

ヘッジファンドの一般的な投資戦略

ヘッジファンドは、よりリスクの高い戦略を、よりリスクの高い方法で自由に使うことができます。特筆すべきはレバレッジを頻繁に使用することです。

つまり、潜在的なリターンまたは損失を倍増させるために、借入金を使ってより多くの資産を購入するわけでます。また、オプションや先物などのデリバティブに投資することもあります。

つまり、保守的な投資家が手を出さないような難解な投資対象を自由に選択することができるのだ。注目すべきは、ヘッジファンドは、投資信託ほど証券取引委員会の規制が厳しくないことです。

多くのヘッジファンドの魅力はファンドマネージャーの評判に依拠します。その多くはヘッジファンド投資の閉鎖的な世界ではスターとみなされています。

このようなファンドマネージャーに資産を預けるには高い手数料が通常要求されます。ヘッジファンドは一般に、資産の1%~2%の手数料と、利益の約20%の成功報酬を徴収します。

ヘッジファンドの分類

各ヘッジファンドは特定の市場機会を収益化するために設計されています。

イベント・ドリブン投資や債券裁定取引など、いくつかの広範なヘッジファンド戦略に分類することができます。また、ファンド・マネージャーの投資スタイルによって分類されることも多いです。

法的には、ヘッジファンドは私募の投資事業有限責任組合として設立されることが多く、限られた認定投資家のみに公開され、多額の初期最低投資額が必要とされます。

ヘッジファンドへの投資は資金高速が発生します。ロックアップ期間として知られる最低1年間、投資家の資金をファンドに留めておく必要がある場合が多いため流動性が低くなります。

また、引き出しは四半期ごとや半年ごとなど一定の期間ごとに行われる傾向にあります。

ヘッジファンドの歴史

ヘッジファンドの歴史について見ていきます。

ヘッジファンドの黎明期

オーストラリアの投資家で金融作家のアルフレッド・ウィンスロー・ジョーンズは、1949年に自身の会社A.W.Jones & Co.を通じて最初のヘッジファンドを立ち上げました。

彼は10万ドル(うち4万ドルは自腹)を集め、他の銘柄を空売りすることで長期的な株式投資のリスクを最小化することを目的としたファンドを設立。この革新的な手法は、現在では古典的なロング/ショート・エクイティ・モデルと呼ばれています。ジョーンズはまた、ファンドのリターンを向上させるためにレバレッジを用いました。

1952年、ジョーンズはファンドをジェネラルパートナーシップからリミテッドパートナーシップに変更し、マネージングパートナーの報酬として20%の成功報酬を追加しました。

空売り、レバレッジの使用、そしてパフォーマンスに基づく報酬制度を組み合わせた最初のマネーマネージャーとして、ジョーンズはヘッジファンドの父として投資史にその名を刻んでいます。

興隆と失墜

1960 年代、ヘッジファンドはほとんどの投資信託を劇的にアウトパフォーム。1966 年の『フォーチュン』誌の記事で市場のあらゆる投資信託を前年比で3桁、過去5年間で3桁の高さでアウトパフォームしたヘッジファンドが取り上げられるまで、一般には比較的知られていなかった。

ヘッジファンドのトレンドが進化するにつれ、多くのファンドがヘッジを兼ねた銘柄選別に焦点を当てたジョーンズの戦略から離れていきました。

長期レバレッジに基づいたよりリスクの高い戦略をとるようになっていったのです。これらの戦略は1969-70年に大きな損失をもたらし、その後1973-74年の弱気相場で多くのヘッジファンドが閉鎖される事態になりました。

1986年にInstitutional Investor誌がJulian RobertsonのTiger Fundの2桁のパフォーマンスを紹介するまで、ヘッジファンドは20年以上にわたってほとんど注目されることがありませんでした。

1990年代初頭、著名なマネー・マネージャーたちは伝統的な投資信託業界を離れ、ヘッジファンド・マネージャーとしての名声と富を求め大挙してこの業界に参入した。

残念ながら、1990 年代後半から 2000 年代前半にかけて、ロバートソンのファンドを含む多くの著名なヘッジファンドが見事に破綻し、歴史は繰り返されました。

復活を遂げたヘッジファンド

その後、ヘッジファンド業界は復活を遂げました。運用資産総額は、2012年の約2.2兆ドルから 2019年には約3.6兆ドルに増加しています。

運営するヘッジファンドの数も増えています。2002年には5,000本以下だったヘッジファンドは2015年末には1万本を超えたました 。Preqin によれば、2019 年までに世界のファンド数は 16,000 以上となっています。

ヘッジファンドの特徴

ヘッジファンドとミューチュアルファンドの見分け方は?ここでは、両者の大きな違いをいくつか紹介します。

出資するための条件が厳しい

海外のヘッジファンドは、過去2年間の年収が20万ドル以上、または純資産が100万ドル以上の「適格」投資家からのみ出資を行うことができます。中には、もっと高い最低額を設定しているところもある。

証券取引委員会はヘッジファンドを厳しく規制していないため、こうした規則を設けているのです。日本のヘッジファンドの場合は1000万円から出資を受け入れたりしているので敷居は低くなってはいます。

https://openhouse-int.com/syusshi/

ヘッジファンド・マネジャーの自由度

ヘッジファンドの投資対象は、自身の目論見書によってのみ制限されます。

ヘッジファンドは、土地、不動産、株式、デリバティブ、通貨など、基本的にあらゆるものに投資することができます。

これに対し、投資信託は株式や債券に限定し、長期的な投資を行います。

ヘッジファンドはレバレッジを使うことがあります

ヘッジファンドは、しばしば借り入れ金を使ってリターンを増幅し、積極的なショートポジションを取ることができる。

2008年の金融危機の際に見られたように、レバレッジはヘッジファンドだけでなく市場バランスを崩してしまう可能性があります。

ただ、一方で多くの流動性を供給することから普段の適切な価格形成の一助となっているという側面もあります。

ヘッジファンドの手数料体系

投資信託の手数料はここ数年で大幅に低下し、2020年には平均0.50%を記録している。

これに対し、ヘッジファンドは「2&20」と呼ばれる手数料体系を採用しています。これは、普段は運用資産の2%に加え、利益が出た場合、その20%を分配するというものである3。

ヘッジファンドの選び方

すべてのヘッジファンドはリスクの高い投資と考えられていますが、中にはよりリスクの高いものもあります。ここでは、ヘッジファンドに資金を投入しようと考えている人が考えるべきことをお伝えします。

まずヘッジファンドを選定する

まず質の高いヘッジファンドを探す段階です。まず、投資家にとって重要なKPIを明らかにすることが重要です。

これらの指針は、過去5年間のリターンが年率10%を超えているなど絶対的な値に基づいている場合もあれば、運用資産額で最大のヘッジファンドなど相対的な値である場合もあります。

いずれにせよ、それは意思決定の第一歩に過ぎないのです。

パフォーマンスを観測する

年率換算の収益率に注目しましょう。例えば、5年間の年率収益率がシティグループ世界国債インデックス(WGBI)の収益率を1%上回るファンドを探したいとします。

このフィルターでは、長期間にわたってインデックスを下回るファンドをすべて除外し、インデックスの長期的なパフォーマンスに基づいて調整することができます。

このガイドラインは、グローバル・マクロ・ファンド、ロングバイアスのロング/ショート・ファンドなど、期待リターンがはるかに高いファンドを明らかにすることにもなります。

ただ、残念ながら、過去のリターンが将来的に魅力的なファンドを特定するのに役立つとは限りません。あるヘッジファンドが昨年採用した戦略が、来年はうまく機能しないかもしれないのです。

リターンを比較する

特定のファンドが高リターンを上げているとつきためたら、そのファンドの戦略を明らかにしましょう。同じカテゴリの他のファンドとリターンを比較することが重要となってきます。

これで、投資家は更に検討する価値のあるファンドを選定するための2つの条件をえたことになります。

その他の考えるべき条件

また、投資家は追加的な基準を設けて絞ることができます。具体的には以下です。

1.ファンドの規模/会社の規模

これは、投資家の希望に応じて、最小または最大とすることができる。機関投資家はしばしば、多額の投資を行うため、ファンドや会社の規模は最低限でなければならない。他の投資家にとっては、大きすぎるファンドは過去の成功例と一致させるのが難しいかもしれない。

2.実績

投資家がファンドに最低24ヶ月または36ヶ月のトラックレコードを望む場合、このガイドラインは新規ファンドを排除することになる。しかし、ファンドマネジャーが退職して新しいファンドを立ち上げることもあるため、マネジャーのパフォーマンスをより長い期間追跡することができる。

3.最低投資額

多くのファンドが最低投資額を設定しているため、個人投資家が適切に分散投資することが難しくなるため、これは非常に重要なポイントです。ファンドの最低投資額は、そのファンドの投資家のタイプを示すものでもあります。最低投資金額が大きいと、機関投資家の割合が高いことを示す場合があります。

4.償還条件

これらの条件は流動性に影響を与える。ロックアップ期間が長いとポートフォリオに組み込むことが難しくなってきます。

海外の著名ヘッジファンドの例

2018年時点の運用資産総額(AUM)上位のヘッジファンドには以下となっています。

エリオット・マネジメント・コーポレーション

2021年6月時点で480億ドルのAUMを保有している。ポール・シンガー氏によって1977年に設立されたこのファンドは、重要な資産が破産国の債務を含むディストレスト証券に集中していることから、時折ハゲタカファンドと評される16 にもかかわらず、その戦略は複数十年にわたって成功を収めてきた。

Two Sigma Investments

David SiegelとJohn Overdeckによって設立されたTwo Sigma Investmentsは2021 年3月時点で運用資産額が660億ドルを超えヘッジファンドの中でトップに近い存在となっている。

ルネサンス・テクノロジーズ

ジェームズ・H・サイモンによって運用されているルネサンス・テクノロジーズ。ルネッサンス・テクノロジーズは 1982 年に設立され、運用資産額は1307億ドルとなっている。

近年のテクノロジーの変化に伴い戦略に革命を起こしている。現在、ルネッサンスは、コンピュータ・モデルと定量的アルゴリズムに基づくシステマティック・トレーディングで知られている。

これらのアプローチのおかげで、ルネッサンスは、ヘッジファンド分野全般における最近の乱高下にもかかわらず、投資家に常に高いリターンを提供することができたのである。

AQRキャピタル・インベストメンツ

2021年8月現在で 1640 億ドル弱の運用資産を有する。コネティカット州グリニッジを拠点とし、伝統的な投資戦略とオルタナティブ投資戦略の両方を用いることで知られている。

ブリッジウォーター・アソシエイツ

言わずとしれたレイダリオ によって運用されているヘッジファンド。2020年5月時点で 1,400 億ドルの運用資産を持つ世界最大のヘッジファンドの一つ。

コネチカットに拠点を置くファンドは、2021年8月時点で約1,500人を雇用し、グローバル・マクロ投資 戦略に焦点を当てている。

まとめ

ヘッジファンドは債券や株式といった異なる動きをするオルタナティブ投資先として注目されています。歴史は1940年代に遡ることができ現在では300兆円以上の運用残高となっています。

一般的にレバレッジやデリバティブを行うことで知られておりリスクが高い投資先として認識されています。ただ、リターンはむしろ安定しており世界の株式市場よりもリスクが低く安定してリターンを出してきています。